Immobilienblase 2023: Wann platzt die Immobilienblase?

Könnte die Immobilienblase 2023 in Österreich platzen? Was genau passiert bei einer Immobilienblase, welche Folgen hat sie und welche Auswirkungen haben Corona-Krise, Krieg, steigende Zinsen und Inflation? Sollten verkaufswillige Eigentümer ihr Haus verkaufen oder besser abwarten? Hier hier die wichtigsten Infos zur Immobilienblase!

Inhalt dieser Seite:

1. Was ist eine Immobilienblase?

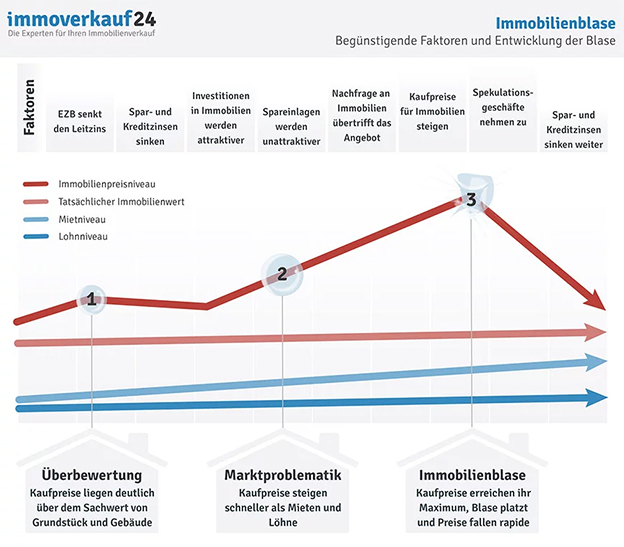

Eine Immobilienblase ist eine Sonderform der Spekulationsblase, die infolge eines überhitzten Marktes entstehen kann. Dabei steigen die Immobilienpreise unverhältnismäßig schnell und stark im Vergleich zu anderen Wirtschaftsfaktoren. Trotz der hohen Preise kommt es zu einem Kaufrausch auf dem Immobilienmarkt. In Österreich fanden in den letzten Jahren besonders Objekte in Wien und anderen städtischen Lagen innerhalb kürzester Zeit Käufer. Die große Nachfrage war bis Anfang 2022 maßgeblich durch die günstigen Zinsen befeuert. Weil die Nachfrage außerdem auf ein begrenztes Angebot traf, befeuert dies die Preisspirale zusätzlich – und die Blase blähte sich weiter auf.

Immobilienblasen entwickeln sich meist örtlich begrenzt und konzentrieren sich auf bestimmte Städte oder Regionen. Sobald die Überbewertung der Grundstücke ihren Höchststand erreicht hat, wendet sich das Blatt: Jetzt dreht sich die Preisspirale in die andere Richtung und Liegenschaften verlieren schnell und stark an Wert. Die Blase platzt bzw. es findet ein "Immobiliencrash" statt. Ein Risiko ist die Immobilienblase insbesondere deshalb, weil viele Immobilien durch eine Hypothek finanziert werden. Damit kann ein Crash nicht nur Eigentümer, sondern auch Banken empfindlich treffen.

Lassen Sie den Wert Ihrer Immobilie von unseren Experten kostenfrei schätzen.

2. Wie kommt eine Immobilienblase zustande?

Ursachen für eine Immobilienblase können vielschichtig sein, wie zuletzt die US-Immobilienkrise mit darauf folgender Weltwirtschaftskrise in 2007 zeigte. Folgende Gründe lassen sich für die Entstehung einer Immobilienblase zusammenfassen:

- Finanzierungskonditionen: Eine Immobilienblase geht häufig mit besonders niedrigen Zinsen einher. Dadurch können sich immer mehr Menschen den Kauf einer Liegenschaft leisten, wodurch sich die Nachfrage auf dem Immobilienmarkt erhöht. In der Vergangenheit bestand gleichzeitig das Problem, dass Banken sehr freizügig bei der Hypothekarvergabe agierten. So erhielten viele Käufer eine Hypothek für ihre Immobilie, die sie sich spätestens beim Anstieg des Zinsniveaus nicht mehr leisten konnten.

- Spekulatives Käuferverhalten: Ein weiterer Risikofaktor für die Entstehung einer Immobilienblase sind Investoren, die am Immobilienboom mitverdienen möchten. Sie kaufen Liegenschaften mit der Absicht, diese innerhalb kurzer Zeit wieder mit Gewinn zu verkaufen. Dadurch beschleunigt sich die ohnehin hohe Nachfrage und die Preise werden weiter in die Höhe getrieben.

- Fiskalpolitische Maßnahmen: Steuerliche Begünstigungen und andere Eingriffe durch den Staat können dazu führen, dass sich Angebot und Nachfrage auf dem Immobilienmarkt ungünstig zueinander entwickeln.

- Geringe Bautätigkeit: Gerade in städtischen Regionen ist Bauland knapp. Dadurch kann nicht ausreichend neuer Wohnraum geschaffen werden, um die hohe Nachfrage zu befriedigen. In urbanen Gegenden steht dem begrenzten Angebot häufig eine überdurchschnittliche Anzahl an Kaufinteressenten gegenüber.

- Bevölkerungswachstum: Steigende Bevölkerungszahlen sind zwar keine eigentliche Ursache, können eine Immobilienblase jedoch zusätzlich befeuern. In Ländern mit hohen Zuwanderungsraten bei gleichzeitig geringer Bautätigkeit übt die Nachfrage starken Druck auf die Immobilienpreise aus.

3. Was passiert, wenn die Immobilienblase platzt?

Wenn die Immobilienblase schließlich platzt, bricht der Immobilienmarkt ein und lässt die Preise rasant sinken. Vom Abwärtsstrudel können sowohl Wohneigentum als auch Renditeimmobilien und Gewerbeobjekte betroffen sein. Käufer ziehen sich aufgrund der Unsicherheit auf den Märkten zurück und so ist das Angebot seit Beginn der anschwellenden Blase erstmals größer als die Nachfrage. Ein nicht zu unterschätzendes Risiko beim Platzen einer Immobilienblase bzw. beim Immobiliencrash ist, dass die Banken vom Crash mitgerissen werden und sich eine Finanzkrise entwickelt.

So sieht es nach dem Platzen der Immobilienblase aus

Mit dem Platzen der Blasen lassen die Folgen nicht lange auf sich warten:

- Geplatzte Bauprojekte: Investiert die Branche aufgrund der hohen Nachfrage in zahlreiche Neubauten, können Überkapazitäten entstehen. Halbfertige Bauruinen, hoher Leerstand und fallende Preise bei neuen Immobilien sind mögliche Folgen.

- Überschuldungen: Wer während des Booms in eine Immobilie investiert und dafür eine hohe Hypothek aufgenommen hat, sitzt jetzt auf einem Schuldenberg. Kann sich der Eigentümer die steigenden Zinsen nicht mehr leisten, bleibt nur noch der Immobilienverkauf.

- Wirtschafts- und Bankenkrise: Zwangsversteigerungen von Immobilien häufen sich und die Banken geraten als Gläubiger mit in den Strudel.

4. Platzt die Immobilienblase in Österreich durch Inflation, Zinsanstieg und Kreditauflagen?

Der Wohnimmobilienmarkt in Österreich hat sich bisher als besonders krisensicher erwiesen, die Corona-Krise hat die Preisentwicklung bisher in 2021 und 2022 nicht gedämpft. In vielen Regionen stieg die Nachfrage nach der Pandemie, sodass vor allem in der 1. Jahreshälfte 2022 die Preise weiter stiegen.

Ab der 2. Jahreshälfte 2022 flachte die Preisentwicklung jedoch merklich ab. Denn die auf die Energiekrise folgende Inflation zeigten langsam auf dem Immobilienmarkt Wirkung. Auf die starke Verteuerung von Energie wie Gas, Strom, Benzin sowie weiterer Güter aus allen Lebensbereichen regierte die Europäische Zentralbank mit einer Anhebung des Leitzinses auf 2,5 Prozent (im Dezember 2022).

Auch die Entwicklung der Wohnbauzinsen wird von der Leitzinserhöhung erfasst: Je nach Laufzeit zahlten Kreditnehmer vor einem Jahr 0,75 bis 1,125 Prozent Zinsen für fix verzinste Immobilienkredite. Im Dezember 2022 waren es hingegen schon 3,50 Prozent. Im historischen Vergleich liegen die Hypothekarzinsen damit immer noch relativ niedrig. Jedoch können Kreditnehmer die hohen Immobilienpreise nicht mehr mit günstigen Finanzierungen abfedern. Zumal ihnen wegen der starken Teuerung nahezu aller Produkte keinerlei Sparpotenzial an anderer Stelle bleibt.

Also Folge stagnieren die Immobilienpreise 2023, in einigen Regionen sinken sie sogar. Betroffen sind besonders Objekte in einfachen und mittleren Lagen, da dieses Käuferklientel stärker von wirtschaftlichen Einbußen betroffen ist. Doch sind die sinkenden Immobilienpreise der Anfang einer platzenden Blase?

Argumente, die für das Platzen einer Immobilienblase in 2023 sprechen:

- Preisentwicklung für Wohneigentum: Klar ist, dass die Immobilienpreise in Österreich nach einem 10-jährigen Anstieg, der in teilweise stark überhöhten Preisen gipfelte, nun stagnieren und mancherorts auch sogar sinken. Die Trendwende auf dem Markt findet gerade statt.

- Hohes Kreditvolumen, nach lockeren Vergabestandards bis Mitte 2022: Nach Angaben der Finanzmarktaufsicht Österreich (FMA) erhöhte sich die Zahl der Wohnbaukredite seit Mitte 2020 um 18 Prozent. Rund 40 Prozent der Kredite wurden mit variablen Kreditzinsen abgeschlossen. Weil die Zinsen seit Anfang 2022 stark gestiegen sind, erhöht das die Gefahr einer Überschuldung vieler Haushalte. Wenn eine Vielzahl Kreditnehmer ihre Kredite nicht mehr bedienen können, müssen sie ihre Immobilien verkaufen und das würde das Angebot erhöhen und die Immobilienpreise weiter sinken lassen.

- Schwächelnde Konjunktur: Die Nachfrage nach Immobilien geht derzeit zurück, weil mehr Privatpersonen und Unternehmen Einkommenseinbußen erleiden und die Konjunktur schwächelt. Der Angriffskrieg Russlands gegen die Ukraine für wirtschaftliche Verwerfungen in Österreich und ganz Europa. Bestimmte Rohstoffe und Güter, die vorrangig aus Russland und der Ukraine stammen, sind stark verknappt oder gar nicht zu beziehen. In manchen Industriezweigen können fehlende Produkte ganze Produktionsketten unterbrechen und so für massive Einbußen sorgen. Die Corona-Krise in China, das eine Vielzahl von Gütern nach Europa exportiert, hat einen ähnlichen Effekt auf die Wirtschaft in Österreich.

- Inflation und steigende Kreditzinsen: Die Inflationsrate stieg in Österreich im Dezember 2022 auf 10,6 Prozent - so deutlich wie seit Jahrzehnten nicht. Die Europäische Zentralbank erhöhte die Leitzinsen auf 2,5 Prozent und die Zinsen stiegen in Österreich für zehnjährige Standardkredite bereits auf mehr als drei Prozent und verdoppelten sich damit seit Anfang 2022.

Die Teuerungsrate und steigende Zinsen sorgen dafür, dass weniger Menschen sich Immobilienkredite leisten können und die Nachfrage sinkt. Nicht wenige Kreditnehmer, die einen Anschlusskredit benötigen, könnten mit den neuen Zinskonditionen überfordert sein. Sollten aufgrund dieses Umstands vermehrt Immobilien auf den Markt kommen, erhöht sich das Angebot. Und eine sinkende Nachfrage in Kombination mit mehr Angebot hat in der Regel sinkende Preise zur Folge.

Argumente, die gegen das Platzen einer Immobilienblase in 2023 sprechen:

- Verhältnis von Hauspreisen zu Einkommen: In Österreich ist Wohneigentum im internationalen Vergleich nach wie vor bezahlbar.

- Immobilien als sichere Investition: Betongold erweist sich für viele Menschen angesichts der unsicheren Wirtschaftslage und mangelnden Alternativen weiterhin als attraktiv. Das gilt besonders für solvente Käufer, die von den steigenden Zinsen nicht stark betroffen sind. Eine Immobilien-Nachfrage ist also weiterhin vorhanden.

- Zuwanderung: Zuwanderung sorgt für Bevölkerungswachstum und für eine steigende Nachfrage nach Wohnraum. Zwar bezieht sich die Nachfrage zunächst vorrangig auf Mietwohnungen. Mittelfristig wird sich diese jedoch auch wieder in den Kaufimmobilienmarkt verlagern.

- Maßnahmen gegen Inflation und Verbraucher-Entlastungen: Abschaffung der kalten Progression seit Jänner 2023 sowie die Abschaffung der Körperschaftsteuer entlasten Privathaushalte und Unternehmen. Zudem steigen die Löhne 2023 deutlich, in großen Unternehmen wird für Arbeitnehmer mit Gehaltssteigerungen von sieben Prozent gerechnet. Auch Pensionen steigen um 5,8 Prozent, Sozialleistungen in der gleichen Höhe. Banken und Wirtschaftsinstitutionen rechnen 2023 mit sinkender Inflation: die OECD mit 6,5 Prozent, die Bank Austria sogar mit 5,5 Prozent im Laufe des Jahres.

- Striktere Kreditvergabe-Standards: Die Verschuldung der Haushalte hat 2020 zwar zugenommen und viele Kreditnehmer entschieden sich für Darlehen mit variablen Zinsen. Um dieses Risiko zu reduzieren, hat die Finanzmarktaufsicht den Banken seit August 2022 striktere Standards bei der Vergabe von Wohnbaukrediten auferlegt. (mehr Infos unter Immobilienmarkt 2023).

>> Wie sich Energiekrise und Inflation tatsächlich auf den Immobilienmarkt auswirken, wird sich erst im Laufe 2023 deutlicher zeigen. Eine Auswirkung ist bereits zu beobachten: Käufer halten sich zurück und achten bei Immobilien viel stärker auf deren Energieeffizienz und und als Folge der Pandemieerfahrung spielt die Wohnqualität eine höhere Rolle.

Ein Platzen der Blase, also einen plötzlichen starken Preisrückgang, halten die meisten Experten für nicht wahrscheinlich. Wahrscheinlicher ist für 2023 ein langsamer Rückgang der Preise zu erwarten, besonders in weniger gefragten Lagen. In Boom-Regionen wie Wien oder Salzburg ist ein Preisrückgang hingegen nicht erwartbar, allenfalls eine Stagnation.

5. Welche Folgen hat eine platzende Immobilienblase für Immobilienverkäufer und Immobilienkäufer?

Für Immobilieneigentümer ist das Platzen einer Immobilienblase grundsätzlich nicht problematisch, wenn das Objekt bereits schuldenfrei ist und ein Immobilienverkauf nicht gewünscht ist.

In folgenden Fällen hat eine platzende Blase negative Konsequenzen für Eigentümer:

- Die Immobilie muss verkauft werden

Steht beispielsweise ein Wohnungsverkauf oder Hausverkauf nach Scheidung an, realisieren die Verkäufer möglicherweise einen hohen Verlust – insbesondere dann, wenn die Immobilie bereits zu einem hohen Preis gekauft wurde.

- Die Anschlussfinanzierung steht an

Läuft die Sollzinsbindung für die Kreditfinanzierung der Immobilie zum Zeitpunkt des Platzens einer Immobilienblase aus, kann dies die Anschlussfinanzierung erheblich beeinträchtigen. Dies wäre dann der Fall, wenn die finanzierende Bank den Immobilienwert deutlich niedriger als bisher ansetzt und bislang erst wenig getilgt wurde. Noch kritischer wird es, wenn gleichzeitig das Zinsniveau gestiegen ist und die monatliche Belastung für den weiter zu finanzierenden Kreditbetrag steigt. Kann der Kreditnehmer diese nicht mehr stemmen, müsste er schlimmstenfalls die Immobilie zu einem ungünstigen Zeitpunkt und möglicherweise mit Verlust verkaufen.

immoverkauf24 Tipp: Tilgungsraten

Damit die Anschlussfinanzierung auch in einem ungünstigen Zinsumfeld reibungslos funktioniert, sollte die Tilgung möglichst höher als ein Prozent gesetzt werden – so ist die Restschuld für die Anschlussfinanzierung geringer und es gibt noch einen Puffer für steigende Zinsen. Hier finden Sie weitere Informationen zur optimalen Finanzierung.

Negative Folgen einer platzenden Immobilienblase für Kaufinteressenten / Immobilienkäufer:

Kaufinteressenten laufen in Phasen mit einem überhitzen Immobilienmarkt mit Anzeichen von Blasenbildung Gefahr, überteuert einzukaufen und bei einem späteren Verkauf keinerlei Wertzuwachs zu realisieren. Sie müssen auch beachten, dass eine Anschlussfinanzierung sich schwierig gestalten kann – insbesondere, wenn die Tilgung gering ist. Wer einen Kauf in Zeiten eines überhitzen Marktes anstrebt, sollte daher gründlich abwägen, ob und wie er die Finanzierung mit einer höheren Tilgungsrate stemmen kann – und ob der Kauf zu einem solchen Zeitpunkt dringend erforderlich ist oder nicht.

Auch sollten Käufer die Finanzierungskonditionen im Blick behalten: Sind die Kreditzinsen günstig und das Preisniveau hoch, kann sich ein Kauf unterm Strich dennoch rechnen. In Zeiten höherer Zinsen und hoher Kaufpreise sollte besonders gründlich abgewogen werden, ob der Kauf auch langfristig solide finanzierbar ist. Letztlich kommt es bei der Entscheidung für oder gegen einen Kauf auch darauf an, was mit der Immobilie geplant ist und wie wichtig Wohneigentum für den Einzelnen ist. Wer ohnehin lebenslang in seinen eigenen vier Wänden wohnen möchte und sich auch höhere Tilgungsraten leisten kann, kann einen Kauf eher in Betracht ziehen als jemand, der einen späteren Hausverkauf plant und die Tilgungsraten eher niedrig halten muss. Die Gefahr, sich zu übernehmen oder zu verspekulieren, ist dann größer.

Immoverkauf24-Info: UBS-Index zur Wahrscheinlichkeit einer Immobilienblase

Die Schweizer Großbank UBS hat im September 2022 ihren jährlichen Global Real Estate Bubble Index vorgelegt. Die Studie analysiert weltweit die Immobilienmärkte in 24 Metropolen. Zentrale Ergebnisse: In 12 Metropolen seien die Immobilienmärkte teils deutlich überbewertet, auf den ersten vier Plätzen liegen Toronto, Frankfurt, Zürich und Münschen. Wien ist nicht unter den Risiko-Städten. Angesichts steigender Zinsen rechnet die Großbank UBS nun mit "erheblichen Preiskorrekturen".

Kostenlose Immobilienbewertung

Sie möchten wissen, was Ihre Immobilie aktuell wert ist? Nutzen Sie unsere kostenlose und professionelle Bewertung vor Verkauf, um den Wert Ihrer Immobilie schätzen zu lassen. Nutzen Sie einfach das untenstehende Formular.

Einfach Formular ausfüllen – Wertermittlung kostenfrei und unverbindlich erhalten!